今までそんな大きな病気もなく、病院とは無縁だった40代前半。

今までそんな大きな病気もなく、病院とは無縁だった40代前半。

40代後半から「あれ?」「あれ?」って感じで結構病院にお世話になってます。

最近も不調が不調を呼び、2カ月で病院たらいまわし状態で気がつけば、医療費7万円弱…。初めて「医療費控除」という言葉を検索する日が来ました( ;∀;)

自分の父親も病院通いで、母と話をしていて、噛み合わない…”(-“”-)”

何だろ…と思い検索すると、

「医療費控除」と「高額療養費」というものが2つあったのか!!!

私が検索していたのは「医療費控除」の話でした。

軽く検索した結果、

| 医療費控除 (所得控除) |

高額療養費 | |

| 申請・申告先 | 税務署 | 加入先の協会けんぽ、健康保険組合、国民健康保険など |

| 対象期間 | 1/1~12/31の1年間 (同一年内) |

月初~月末の1か月 (同一の暦月内) |

| 内容 | 税金の控除 | 医療費の払戻 |

医療費控除は税金の話で、高額療養費は医療費なのね。

てなわけで、今回は「医療費控除」について調べてみました!

医療費控除とは

医療費控除とは、1月1日から12月31日までの1年間に支払った医療費が一定額を超えた場合に、その超過分を所得から差し引くことができる制度です。

この制度を利用する主な意味は以下の通りです。

税負担の軽減

医療費控除を受けることで、所得税の対象となる「課税所得」が減少し、結果として所得税や住民税の負担が軽減されます。

還付金の受領

確定申告を行うことで、払いすぎた税金が還付金として戻ってくる場合があります。

医療費控除の対象となるのは、本人または生計を共にする配偶者や親族のために支払った医療費で、保険金などで補填される金額を差し引いた後、原則として10万円(総所得金額が200万円未満の場合は総所得金額の5%)を超えた部分です。控除額の上限は200万円です。

なお、医療費控除には「セルフメディケーション税制」という特例もあり、これは特定の市販薬の購入費用が対象となりますが、通常の医療費控除とセルフメディケーション税制は併用できません。

と、ここまでAIの回答をコピペしてみました。

還付金としてかえってくることもあるのか…ふむふむ。

では実際に細かいとこチェックしておきますか。

医療費控除の対象となるものならないもの

医療費控除の申請をする場合、対象になるものとならないものがあります。

それぞれ詳しくみておきましょう。

医療費控除の対象になるもの

- 医師または歯科医師による診察・治療の料金

→普通に調子悪いときの病気が対象ね! - 治療・療養に必要な医薬品の購入代金

→それに対しての薬代も対象ね! - 病院や診療所、介護施設や助産所に収容される際の人件費

→介護施設の人にお願いして付いてきてもらった場合の人件費も対象ね! - あん摩マッサージ指圧師、はり師やきゅう師、柔道整復師による治療のための施術の料金

→一般的な病院じゃなくてもこれは対象ね! - 保健師、看護師または准看護師、特に依頼した人※による療養の料金

家政婦に付き添いを依頼した場合などが含まれます。

→これも人件費として対象ね! - 助産師による分娩介助の料金

→産婦人科じゃなくても対象ね! - 介護保険などの制度で提供された施設・居宅サービスの自己負担額

→施設サービスなども対象ね! - 診療を受けるために必要な通院費や送迎費、入院時の部屋代や食事代、医療用器具購入費

→病気に付随する料金も対象ね! - 診療や治療を受けるために必要となる義手や義足、松葉杖や補聴器、義歯や眼鏡の購入代金

→単純に松葉づえとか眼鏡はダメってことだよね?

自分自身の医療費だけでなく、自分と生計が同じ配偶者や親族のために医療費を支払った場合も医療費控除の対象となります。診察・治療費や医薬品購入代金などはもちろん、通院費や医師などの送迎費も計上できます。

医療費控除の対象にならないもの

- 健康診断の費用

→健康体だからダメね! - 医師などに対する謝礼金

→こんなん渡していいのか?違法じゃないのか??? - 病気の予防や健康増進を目的として使われる医薬品の購入代金(ビタミン剤など)

→健康体だからダメね! - リラクゼーション目的の施術料金

→そもそも病気じゃないからダメね! - 家族や親類縁者に病人の付き添いを頼んだ際の付添料金

→なんで?ダメなん?? - 自家用車で通院する場合のガソリン代や駐車場代

→は?って感じ - 通院時のタクシー代(公共交通機関が利用できない場合は医療費控除の対象)

→調子悪いのに公共交通機関って移るやろ!迷惑すぎる! - 美容目的の治療費(美容整形や歯のホワイトニングなど)

→美容だからダメね!

調子悪い病気以外は医療費控除の対象とはなりません。

そしてモノ申したい!のは、通院時にかかる費用であっても、自家用車で通院する場合のガソリン代や駐車場代は対象外!!!病気蔓延しませんか???ある意味テロですよ???

なお、付添人の費用については付き添いが必要な場合に限り、交通費のみ対象となります。

医療費控除の領収書は1年間分で合計

で、貯めた医療費の領収書は1年分で合計します。

期間は毎年1/1~12/31で1年間です。

サラリーマンの場合、毎年1〜2月に会社から渡される、もしくは自宅に届く「医療費のお知らせ」という通知書を見れば、明細を含めた医療費の確認ができます。

いくら医療費控除になるのか計算してみる!

では、1年分の医療費の領収書が揃ったところで、実際いくら控除になるのか計算してみましょう!

①医療費控除の対象額は最大200万円までである

医療費にすごい金額を支払しても、医療費控除の1年間の最大金額は200万円までです。

400万円支払っても200万円で計算されるので要注意!

そして、医療費を支払った病気で、任意保険や国からの給付金などでお金を受け取った場合は。請求書合計から、もらった分マイナスされます。(ヤクザかよ!!!)

保険金や給付金には、民間の医療保険の入院給付金や手術給付金、公的な医療保険の高額療養費制度の払戻金、出産育児一時金などが含まれます。産休・育休中に受け取る出産手当金などは、医療費ではなく給料の代わりであるため含まれません。

普通の病気なら200万円ってことはめったにないと思うので、例えば年間に10万円の医療費がかかって任意保険や出産給付金等が無い人の場合で計算すると、、

| 1年間の医療費の合計 | – | 保険金や給付金 でもらった金額 |

– | A:所得200万円未満の人 所得金額の5% |

| 10万円 | 0円 | B:所得200万円以上の人 10万円 |

ケツにまたまたややこしい内容が…( ;∀;)

所得が「A:200万円未満」と「B:200万円以上」の2択になっています。

| 所得 | 計算 | 医療費控除の対象額 | ||

| A |

100万円 | 10万円-0円 |

-50,000円 | 50,000円 |

| 110万円 | -55,000円 | 45,000円 | ||

| 120万円 | -60,000円 | 40,000円 | ||

| 130万円 | -65,000円 | 35,000円 | ||

| 140万円 | -70,000円 | 30,000円 | ||

| 150万円 | -75,000円 | 25,000円 | ||

| 160万円 | -80,000円 | 20,000円 | ||

| 170万円 | -85,000円 | 15,000円 | ||

| 180万円 | -90,000円 | 10,000円 | ||

| 190万円 | -95,000円 | 5,000円 | ||

| B | 200万円~ | -100,000円 | 0円 | |

年収200万円以上の場合は計算が変わらないので、100~190万円の10万円単位で表にしてあります。

所得が200万円以上の人の場合では、年間合計10万円でも0円になるので控除の対象金額は0円…。なんだこれ…。

所得が200万円以上の人の場合は、年間合計が10万円を超えないと何も申請できる状態ではないってことですね…”(-“”-)”

これは子供や親などの医療費とかも合算できるので家族が多い人は必ず領収書はとっておきましょう。税金を納める本人と「生計を一にする親族」が合算できます。

<h3″>②医療費控除の所得税率を計算する

医療費控除の対象金額がわかったところで次の計算式に移ります。

国はできるだけ国民にお金を渡したくないので、もらえる場合の内容はわざとややこしくして途中で諦めさせるようにできていますので、あきらめないで!!!

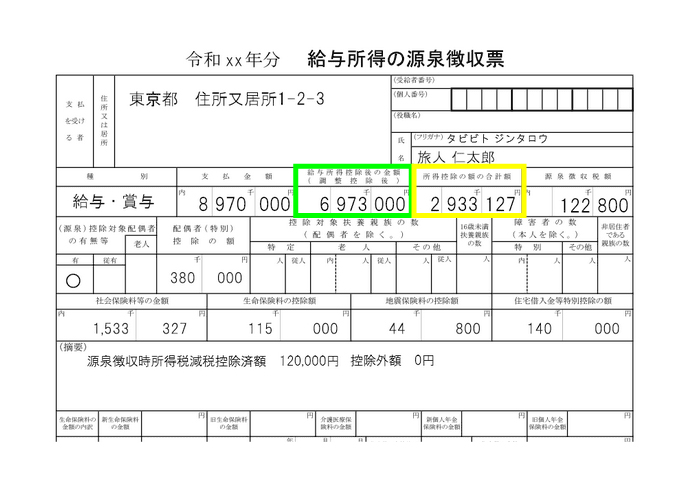

所得税率は課税される所得金額に応じて変わります。会社員や公務員の人は、源泉徴収票を見れば、課税される所得金額がわかります。

「給与所得控除後の金額」から「所得控除の合計額」を差し引いた金額が課税所得金額です。

【課税所得金額の算出方法】

課税所得金額

=

給与所得控除後の金額(緑部分)

−

所得控除の合計額(黄色部分)

この人の源泉徴収の人の場合、6,973,000-2,933,127=4,039,873円です。

| 所得税率表(平成27年分以降) |

|

| 課税される所得金額 ※1,000円未満の端数金額を切り捨てたあとの金額 |

税率 |

| 1,000円〜194万9,000円 | 5% |

| 195万円〜329万9,000円 | 10% |

| 330万円〜694万9,000円 | 20% |

| 695万円〜899万9,000円 | 23% |

| 900万円〜1,799万9,000円 | 33% |

| 1,800万円〜3,999万9,000円 | 40% |

| 4,000万円〜 | 45% |

で、先に計算した金額4,039,873円をこの表に当てはめてみると、税率は20%となります。

③医療費控除対象額に所得税率をかける

はい、最終ですよ!いくら還付されるのかがついに分かります!

①の項目では年間合計金額が10万円では話にならなかったので年間20万円使った場合で計算してみますね。

| 計算方法 | 計算結果 | |

| 項目① | 【年間の医療費合計】20万円 - 【保険給付】0円 - 【所得200万円以上】10万円 |

=【控除対象金額】 10万円 |

| 項目② | 【所得金額】4,039,873円 | =20% |

| 医療費 控除額 |

100,000円×20% | =2万円 |

おおおお!これはデカい!

ん?でかいのか?20万円使って2万円。1割返ってくる計算ね。

年収が高いと最大の45%なので45,000円返ってくる計算になります。

所得税でかいのに45,000円なんてショボく感じますね。

(高額納税なんて一生縁無いだろうけど)

まとめ

ややこしい計算になりますが、まとめると、

・年収200万円以上の場合、1年間の医療費(生計が同じ家族分の合計)が10万円ぴったりでは控除額はない

・10万を引いて残った金額部分に年収ごとの%を掛けて分が控除額となって還付金として戻ってくる

・還付金をもらうには確定申告が必要

という結果となりました。

所得が低い人は元々納税額も低いので大した金額は戻ってこない、という結果に…( ;∀;)

ただ、10万円を超えてなくても戻ってくる話もでてたので、これは別の機会にUPしてみようと思います。